-

営業時間 平日 9:00~18:00050-3637-1218

- お問い合わせ

営業時間 平日 9:00~18:00050-3637-1218

6月が近づいていることもあり、住民税の新年度が近づいてきました。ご存じの方もいるかと思いますが、今回は住民税の手続きについてお話しします。

目次

会社員に対する住民税は、毎月の給料から税額が天引きされ、社員に代わって会社側が納付するというのが原則です。そのため、経理担当者以外の方は、納税に対する意識はそれほど高くないかもしれません。しかし、どのような仕組みになっているのかは、最低限押さえておく必要があります。

住民税も、地方税法によって、原則として会社(特別徴収義務者)が社員の給与から天引きし、社員に代わって納付することになっています。ここで押さえておくべきポイントは、住民税の徴収方法には「特別徴収」と「普通徴収」があることです。

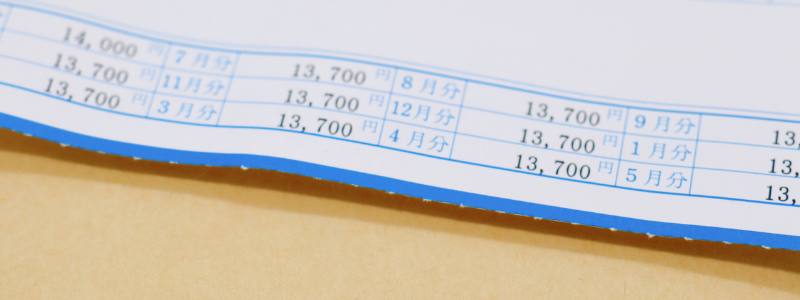

住民税(市町村民税・道府県民税)は、1月1日時点の居住地の自治体に納付する税金で、特別徴収は、健康保険料や源泉所得税などと一緒に毎月の給料から天引きし、天引きした翌月10日までに会社が納税します。

普通徴収は、会社ではなく個人が住民税を支払うもので、個人事業主やフリーランスなどが対象となり、住民税の納税額は所得額によって決まります。

ですから、退職した社員の住民税を会社が預かって納税することはできなくなります。そのため、退職して勤務先が決まっていない人、退職後の勤務先が決まってはいるもののまだ手続きが済んでいない人は、「特別徴収」から「普通徴収」へと、徴収方法の変更手続きをする必要も生じてきます。

また、退職の時期によっては、住民税の一括徴収しなければならないこともあります。そのため、退職後の住民税納税がどうなるのかを、経理担当者は退職する社員にきちんと説明できることが重要です。

ところで、会社員に対する住民税は、毎月の給料から税額が天引きされ、社員に代わって会社側が納付するという納税の仕組みです。会社員の立場からすると、自分で納付する必要がないので、非常に便利です。

一方、経理部門・バックオフィスの立場になれば、社員1人ひとりの納税額を計算し、それを期日までに納付するという作業が負担になります。ただ、各地方公共団体にとっては、住民税の特別徴収によって、地方税収の確実な確保につながっていると言えます。

経理担当者の負担が増える場合は、専門家等に外注化して振込ファイルを作成してもらうのも、一つの手かもしれません。

| この記事を書いているのは・・・ 八重樫 一行(やえがし かずゆき)/特定社会保険労務士 ご相談はこちらから |